Inocencia Fiscal: Un nuevo capítulo en la justicia tributaria

Con un webinar gratuito dictado por el Dr. Humberto Bertazza y la Dra. Graciela Manonellas, el IEFPA inció el Ciclo Lectivo 2026. Link a las disertaciones.

Por Carlos Manzoni, LA NACION, DOMINGO 18 DE JUNIO DE 2017

La Argentina tiene una de las cargas tributarias más altas del mundo, pero lo peor del caso es que mucha de esa carga la pagan los contribuyentes sin saber que lo están haciendo. Esto se da porque existen los llamados "impuestos invisibles", que pesan sobre bienes y servicios, y entre los que se destacan Ingresos Brutos, el impuesto al cheque y la tasa de seguridad e higiene municipal.

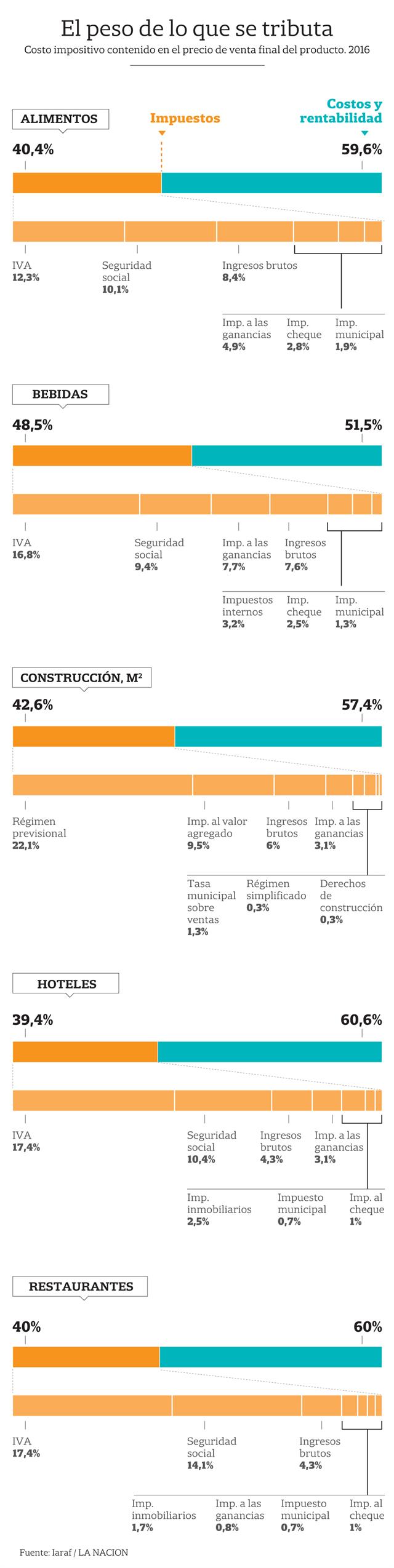

El ejemplo de los alimentos es el más claro. Según un estudio del Instituto Argentino de Análisis Fiscal (Iaraf), el costo impositivo contenido en el precio al consumidor final de estos productos alcanza al 40,4% del precio de venta (en 2000 esa cifra era 33%). En este trabajo, el IVA surge del promedio entre alícuotas del 21% y el 10,5%, y no se incluyen los derechos de exportación, puesto que se refiere a la comercialización interna de bienes.

Así, en una torta imaginaria se podrían distribuir los impuestos que se pagan cuando se compra un alimento de la siguiente manera: IVA (12,3% del precio total), seguridad social (10,1%), impuesto a las ganancias (4,9%), Ingresos Brutos (8,4%), impuesto al cheque (2,8%) e impuesto municipal (1,9%).

Hay impuestos indirectos que recaen sobre los precios (IVA, ingresos brutos provincial, impuestos internos y tasa de seguridad e higiene municipal), que tendrían que hacerse visibles según algunas opiniones. "Estos impuestos deberían figurar en el ticket que recibe el comprador de determinado producto, como sucede, por ejemplo, en los Estados Unidos. Así se puede ver qué provincia tiene mayor carga que otra. Esto habría que pregonarlo, teniendo en cuenta la incidencia que tienen estos impuestos en el precio final", subraya Argañaraz.

En el caso del mercado de bebidas, siempre según el estudio del Iaraf, el costo impositivo contenido en el precio al consumidor final de los bienes que surge de la aplicación del modelo desarrollado, considerando un producto tipo que representa el promedio ponderado de los elaborados por la industria, alcanza al 48,5% (en 2005 era de 44,5%).

En bebidas, la torta imaginaria de los impuestos invisibles queda compuesta así: IVA (16,8%), seguridad social (9,4%), Ingresos Brutos (7,6%), impuesto a las ganancias (7,7%), impuestos internos (3,2%), impuesto al cheque (2,5%) e impuesto municipal (1,3%).

Marcelo Capello, presidente del Instituto de Estudios Económicos sobre la Realidad Argentina y Latinoamericana (Ieral), dice que en el sistema tributario argentino abundan las cargas fiscales que vienen incluidas en los precios de los bienes y servicios, la mayoría de ellos impuestos indirectos, que al resultar ocultos en los precios, no son detectados por los consumidores, por lo que no permiten un adecuado control de los ciudadanos sobre la cuantía y calidad de los servicios públicos. "Si el contribuyente no se da cuenta de que le están cobrando un impuesto (viene escondido en el precio), mal podría preocuparse por controlar la calidad del bien o servicio público que recibe a cambio. Cuando en un sistema tributario resultan mayoritarios los impuestos de este tipo, existe demasiado poco control ciudadano sobre las acciones del gobierno", explica el economista.

Según describe Capello, los impuestos y las tasas que suelen venir escondidos en los valores que se pagan, distorsionando el sistema de precios y, en muchos casos, deteriorando la competitividad y el mencionado control ciudadano, son (según su jurisdicción): nacionales (IVA, impuestos internos, impuestos a los combustibles, derechos a las importaciones, impuesto a los créditos y débitos bancarios), provinciales (Ingresos Brutos, impuesto de sellos) y municipales (tasa de seguridad e higiene, contribuciones sobre el uso de energía eléctrica o gas, tasas de abasto, tasas sobre publicidad o propaganda).

Otro ejemplo de pago de impuestos sin saberlo es el de la compra de una vivienda de calidad básica, en la que el costo impositivo y previsional contenido en el precio final por metro cuadrado asciende a 42,6%, según el estudio del Iaraf. Allí, 22,1% corresponde a aportes a la seguridad social; 9,5%, al IVA; 3,1%, al impuesto a las ganancias; 6%, a Ingresos Brutos; 1,3%, al impuesto al cheque; 1,3%, a tasa municipal sobre ventas; 0,3%, al régimen simplificado, y 0,3%, a derechos de la construcción.

Por otra parte, cada vez que un consumidor paga su cuenta en un restaurante, 40% del costo se origina en impuestos nacionales, provinciales y municipales. En este caso, la distribución de esta carga sobre el precio final es la siguiente: IVA (17,4%), seguridad social (14,1%), Ingresos Brutos (4,3%), impuestos inmobiliarios (1,7%), impuesto al cheque (1%), impuesto a las ganancias (0,8%), tasas municipales (0,7%).

De igual manera, cada vez que el cliente recibe un servicio de un banco, también está pagando, sin saberlo, una cascada de impuestos que engrosan el precio final. Así, el costo impositivo contenido en el precio de venta de servicios ofrecido al público por las instituciones bancarias asciende a un 37,2%. El IVA se lleva el 17%; el impuesto a las ganancias, el 7,8%; seguridad social, 5,7%; Ingresos Brutos, el 5,1%; el impuesto al cheque, el 1%, y el impuesto municipal, el 0,6%.

También cuando se contratan los servicios de un hotel se está engrosando la billetera estatal, con impuestos de los que muchas veces no se tiene ni idea que existen. En efecto, si se considera el caso de un establecimiento "grande", la actividad de la hotelería tiene en nuestro país una carga tributaria que promedia el 39,4% del precio de venta final del servicio, aproximadamente. En este caso, IVA se lleva 17,4%; Seguridad Social, 10,4%; Ingresos Brutos, 4,3%; Ganancias, 3,1%; impuestos inmobiliarios, 2,5%; impuesto al cheque, 1%, e impuesto municipal, 0,7%.

"¿Cuál es el origen de la presión tributaria?", se pregunta Rodrigo Álvarez, director de la consultora Analytica. "Una primera respuesta puede basarse en la rigidez de la estructura de gasto público", se responde. Según el economista, mientras los niveles de desigualdad en Brasil y la Argentina se "combaten" con gasto social, en Colombia y Chile se lo hace mediante políticas de libre mercado, que permiten fijar los salarios en función a su productividad y basar sus economías en sectores altamente productivos. En un sentido, la desigualdad en Brasil y la Argentina es más dependiente del sector público, forzando a niveles de presión tributaria elevados debido a la rigidez a la baja de este tipo de gastos.

"Los impuestos invisibles son parte de este mismo problema: como mucho del gasto social se hace a nivel provincial, los impuestos a los ingresos brutos y rentas no pueden bajarse. Lo mismo ocurre con impuestos de «emergencia» como el de los créditos y débitos en un contexto de incremento de las «tarifas sociales»", considera Álvarez.

¿Cuáles de estos impuestos podrían ser eliminados? "En principio el ajuste por inflación y las modificaciones a los gravámenes de la cuarta categoría dan a entender que el impuesto a las ganancias podría sufrir modificaciones. Lo mismo pasaría con el IVA a productos específicos como los que forman parte de la canasta básica. Los impuestos que deben ser refrendados periódicamente en el Congreso, como los de los débitos y créditos, podrían sufrir modificaciones de manera de evitar la inestabilidad de la estructura tributaria que podría surgir ante un imprevisto en alguna de las dos cámaras", afirma Álvarez.

A nivel provincial, el impuesto a los ingresos brutos podría tener modificaciones. Hubo experiencias recientes en el caso de la carga que pesa sobre las cuotas de los créditos hipotecarios: tanto la ciudad como la provincia de Buenos Aires aprobaron una reducción.

Con un webinar gratuito dictado por el Dr. Humberto Bertazza y la Dra. Graciela Manonellas, el IEFPA inció el Ciclo Lectivo 2026. Link a las disertaciones.

Declaradas de interés por las autoridades del IEFPA, se realizarán en Villa La Angostura el 19 y 20 de marzo. Abierta la Inscripción.

Se encuentra abierta la inscripción para el presente ciclo lectivo. En el marco del convenio vigente, los afiliados accederán a un 20 % de descuento.